経営セーフティ共済の概要と税制改正について

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

インボイスを発行できない取引先との交渉について

令和5年10月以降、消費税本則課税を選択されている事業者様は、仕入税額控除にはインボイス(適格請求書等)が原則必要となりますが、留意すべきことは免税事業者との取引です。

取引先の免税事業者がインボイスを発行できないため、消費税本則課税を選択されている事業者様にとって消費税の納税額に影響が生じます。これを回避するためには、価格の見直し交渉などの対策を要します。今回はこの交渉における注意点について簡単な例を挙げながら解説いたします。

□免税事業者との交渉で気を付けること

今後の取引継続のために価格調整を相談することや、インボイスが発行できる課税事業者となるよう提案すること自体はなんら問題ありませんが、この時にどちらか一方にとって極端に不利な条件とならないよう留意することが大切です。そうした事態を防ぐため、独占禁止法などの法律によって規制されています。

□ケーススタディ

ここでは、買手A(本則課税の事業者)と売手B(免税事業者)を例に、問題となる恐れがある行為を6つご紹介します。

以下の場合は、いずれも買手Aが取引上優越した地位にあり、今後の取引への影響を懸念した売手Bは買手Aの要求をのまざるを得ない状況(買手Aによる優越的地位の濫用)が前提になります。

優越的地位の濫用は独占禁止法、下請法、建設業法等により規制されています。

1.一方的な価格値下げ

・形ばかりの価格交渉を行い、実質はAの都合のみを尊重した著しく低い価格を設定し、Bが負担した消費税額もカバーできないようなケース

2.購入契約後の商品などの受領拒否

・商品やサービスの購入を契約した後で、インボイス発行事業者でないことを理由に商品の受領を拒否するケース

3.協賛金などの負担要請

・価格据え置きの交換条件として、協賛金や販売促進費などの名目での金銭負担や、発注内容にはないものの無償提供を要請するケース

4.購入や利用の強制

・価格据え置きの交換条件として、その取引とは関係のない商品の購入や、サービスの理由を強いるケース

5.取引の停止

・取引上の地位が優位であることを利用し、インボイスが発行できないことを理由に著しく低い価格を設定。応じない場合には取引を停止するケース

6.インボイス登録事業者となるよう強要

・インボイス発行事業者への登録に応じなければ、価格を引き下げる、取引を打ち切るなどと一方的に通告するケース

□最後に

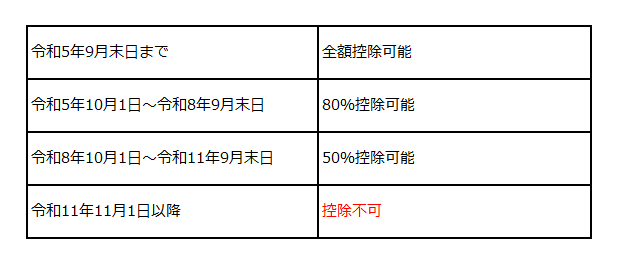

消費税免税事業者からの課税仕入については以下の通り、インボイスがない場合でも仕入税額控除が可能な経過措置が設けられています。

また、令和5年度税制改正においても、インボイスに関する負担軽減措置が設けられています。

詳細については令和5年1月10日にご案内したコラムからご確認いただけます。ご興味がありましたら以下のURLよりご確認ください。

http://www.crossroad.or.jp/column/1705/

これらの制度も活用して、十分な相談の上、双方が納得できる着地点をご検討ください。

インボイス制度に関するご相談についても些細なことから承っていますので、

お気軽にCROSSROADへお問い合わせください。