業務改善助成金について

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

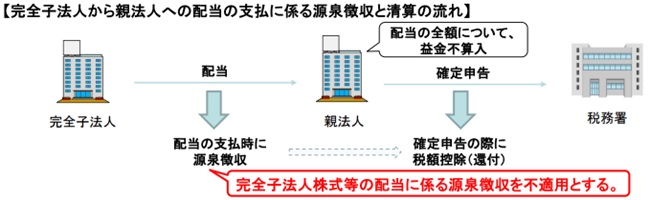

親会社などへ支払う配当源泉が令和5年10月から不要に

令和4年度税制改正で内国法人(一般社団法人等を除く)が支払を受ける配当等で次のものについては、所得税の源泉徴収を行わないことになりました。

①完全子法人株式等に該当する株式等(その内国法人が自己の名義をもって有するものに限る。②において同じ)に係る配当等

②基準日等においてその内国法人が保有する他の内国法人(一般社団法人等を除く)の株式等の発行済株式等の総数等に占める割合が3分の1超である場合における、当該他の内国法人の株式等(①の株式等を除く)に係る配当等

■不要となった背景

本来、配当等の源泉徴収は税金の前払的性質があり、確定申告を通じて精算されるべきものですが、「完全子法人株式等」や「関連法人株式等」に係る配当等については、法人税がほとんど課税されません。

そのため、配当等に係る源泉徴収税額が還付されるケースが生じており、会計検査院がある一定期間を調査したところ、対象法人について発生した還付金は計8,898億6,092万余円あり、還付加算金は計3 億6,563万余円あったとの結果が出ました。

このような還付が発生することによる税務署での事務負担や、無視できない多額の還付加算金額、源泉徴収制度の趣旨などを踏まえて、法人税が課されないような一定の配当等について 源泉徴収を不要とする改正が、令和4年度税制改正でなされました。

■注意点

上記②の株式等はいわゆる「関連法人株式等」に相当しますが、法人税での取扱いとは次の2点で異なります。

・自己名義分のみで保有数をカウントする。

・保有割合を「基準日等」の一時点で判定する。

これら法人税との違いは、源泉徴収を行う法人が判定しやすいようにするためで、このように細かい部分まで確認していくと、 原則、配当等の全額が益金不算入となり法人税が課されない、完全子法人株式等又は関連法人株式等とは異なる点があります。源泉徴収時の判定の際には注意が必要です。

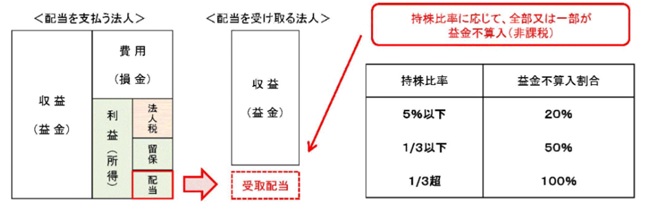

■受取配当金の益金不算入について

こちらについては、令和4年4月1日以後開始する事業年度からの適用となったものですが、改めてご紹介いたします。

【改正前】単体の保有株式数により判定

【改正後】内国法人及びその内国法人との間に完全支配関係がある他の法人を含む持株比率により判定

今回ご紹介した内容について、ご相談やご不明点あればいつでも税理士法人CROSSROADへご連絡ください。