業務改善助成金について

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

グループ法人税制(3)100%グループ内の法人間の寄附等

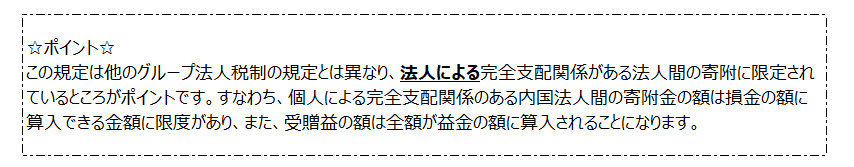

グループ法人税制の第3弾として、100%グループ内の法人間の寄附等についてご説明します。法人による完全支配関係がある場合、資金の贈与をグループ法人内部の資金移動と捉えるため、グループ内の資金移動が容易になります。

■寄附金とは

寄附金とは、寄附金、拠出金、見舞金その他いずれの名義をもってするかを問わず、法人が行った金銭や資産、または経済的利益の贈与または無償の供与をいいます。

法人税法上の寄附金に該当するかは個々の実態により判断を行いますが、例えば、社会事業団体、政治団体に対する拠金や神社の祭礼等の寄贈金などのように、その法人の事業に直接関係ない者に対する金銭の贈与は原則として寄附金として取り扱われます。

法人が各事業年度において支出した寄附金については、寄附金の支出先の区分に応じて損金算入額にかかる取り扱いが定められており、一定の損金算入限度額を超える部分の金額は、各事業年度の損金の額に算入できません。

■寄附金の全額損金不算入と受贈益の益金不算入

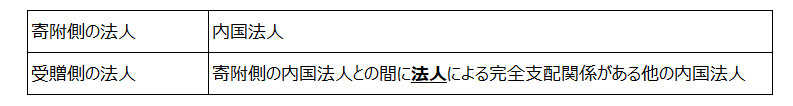

次の適用対象法人との間で寄附が行われたときには、寄附側の法人では寄附金額の全額が損金不算入となり、受贈側の法人では受贈益の全額が益金不算入となることから、課税がされることなく資金移動をすることが可能です。

■株主における寄附修正

適用対象法人との間に完全支配関係を有する法人について、寄附修正事由が生じた場合には、一定の金額をその法人の利益積立金額に加算する必要があること、また、その法人が有する適用対象法人の株式等の帳簿価額に一定の金額を加算する必要があります。

寄附修正事由とは、先に説明をした適用対象法人との間で寄附金の損金不算入の規定の適用がある寄附金の額を支出し、受贈益の益金不算入の規定の適用がある受贈益の額を受けることをいいます。

■贈与または低額譲渡があった場合

法人税法上、モノの引き渡し等が行われるときの対価は原則としてその取引が行われるときにおける時価となります。贈与(=0円による譲渡)や低額譲渡(=時価よりも安い金額で譲渡)が行われたときは、時価との差額を寄附金や受贈益として認識を行います。

この贈与や低額譲渡が、適用対象法人との間で行われたものである場合には、寄附金の全額損金不算入と受贈益の益金不算入の規定の適用を受けることとなります。

■まとめ

グループ法人税制により受贈益の益金不算入がある場合には、留保金課税の計算にも影響があります。

専門的な知識を要するところになりますので、ぜひ一度CROSSROADグループへお気軽にご相談ください。