iDeCoの掛金上限が引き上げに!

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

ふるさと納税について

今年も残すところ後2か月を切りました。年末に向けてふるさと納税を行う方も多いのではないでしょうか。そこで改めてふるさと納税について説明いたします。

1.ふるさと納税について

ふるさと納税制度は、「生まれ育ったふるさとに貢献できる制度」、「自分の意思で応援したい自治体を選ぶことができる制度」として創設され、自分の生まれ故郷に限らずどの自治体にでもふるさと納税を行うことができます。この寄附金の使い道については、ふるさと納税を行った本人が使途を選択できるようになっている自治体もあります。

そして、多くの自治体では寄付への感謝として、地域の名産品などを「お礼の品」にして寄付者に届けており、日本各地の名産品を楽しめることが、ふるさと納税の最大の魅力であるといえます。

2.寄附金控除について

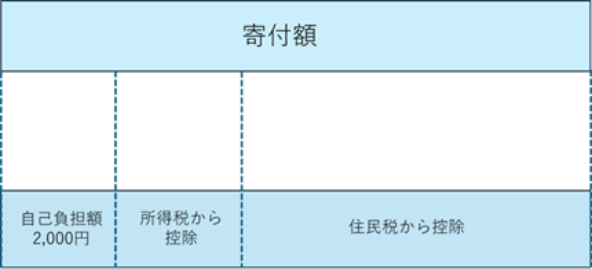

ふるさと納税では控除上限額内で寄付を行うと、所得税確定申告において合計寄付額から2,000円を引いた額について、所得税の還付・翌年の住民税の控除を受けることができます。

なお、本来確定申告を行う必要がなかった給与所得者等については、ふるさと納税を行う際にあらかじめ申請することで確定申告が不要になる「ふるさと納税ワンストップ特例制度」がありますが、適用を受けられるのは、ふるさと納税を行う自治体の数が5団体以内である場合に限られます。

〇確定申告を行った場合の控除のイメージ

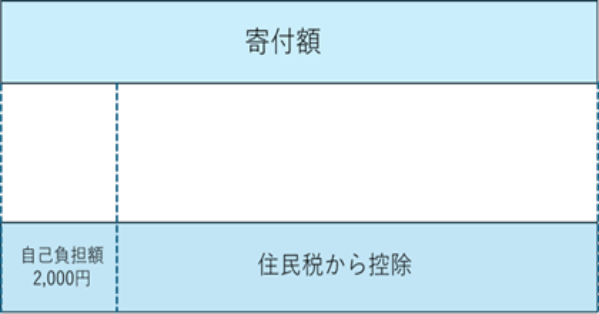

〇ワンストップ特例制度を適用した場合の控除のイメージ

3.ワンストップ特例制度について

ワンストップ特例制度は確定申告を行わなくてもふるさと納税の寄付金控除を受けることができる仕組みです。

※ワンストップ特例制度を適用した場合、所得税からの控除は発生せず、

翌年の6月以降に支払う住民税から減額となります。

〇対象者は、ふるさと納税以外の確定申告が不要な人。(給与所得のみ)

〇適用条件は、1年間(1月~12月)のふるさと納税先が5団体以内

対象者、適用条件をすべて満たした場合のみ適用できます。

また、ワンストップ特例制度を適用するためには手続きが必要です!

「寄附金税額控除に係る申告特例申請書」と本人確認書類をふるさと納税先ごとに、翌年の1月10日までに提出が必要となります。期限を過ぎると適用できなくなるため注意が必要です。

4.ふるさと納税を行う際の注意点

ふるさと納税には所得に応じて上限があります。上限を超えた分は、控除の対象とならないため注意が必要です。

給与所得のみの方で、ふるさと納税を行い、ワンストップ特例制度の申請を受けない場合は、確定申告を行わないと控除を受けることができません。

弊社では顧問先向けにふるさと納税の上限の試算を行っております。

ふるさと納税に関するご相談は是非、税理士法人CROSSROADにご連絡ください!

〇参考文献

総務省 ふるさと納税のしくみ