導入急増の宿泊税!宿泊者と宿泊施設がすべきこと

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

年末調整2025 ~税制改正に伴う主な変更点について~

2025年の年末調整においては、所得税の税制改正により、控除額や申告書類に関する重要な変更が導入されます。特に、基礎控除の段階的引き上げ、給与所得控除の見直し、新設された特定親族特別控除など、従業員の所得状況に応じた適切な対応が求められます。

年末調整の主な変更点(2025年)

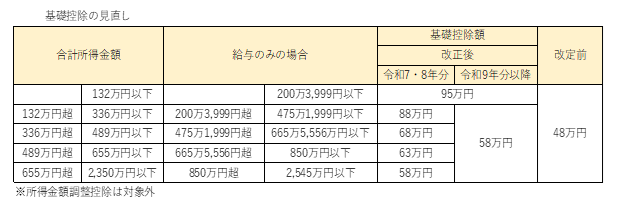

1.基礎控除の見直し

従来の一律48万円から、所得に応じて最大95万円まで段階的に控除額が増加。

控除額は5段階に分かれ、合計所得金額ベースで200万円以下に相当する場合、最大で95万円の控除を受けることができます。

※この制度は令和7年・令和8年の2年間限定の特例措置です。

2.給与所得控除の変更

最低保証額が55万円から65万円に引き上げられました。さらに、基礎控除も最大95万円まで拡大され、合計で160万円の控除が可能となります。

そのため、年収160万円までの場合、所得税が非課税となり所得税がかかりません。

※注意点※

社会保険の扶養の壁(130万円)は別制度のため、年収が130万円を超えると保険料の負担が発生する可能性があります。

また、この非課税措置は令和7年・令和8年の2年間限定で、令和9年以降は基礎控除が一律58万円に戻る予定です。

3.特定親族特別控除の新設

【対象者】

対象者の年齢:その年の12月31日時点で19歳以上23歳未満

所得金額:合計所得金額が58万円超123万円以下

親族関係:納税者と生計を一にする親族(配偶者や事業専従者は除く)

居住者であること:納税者が日本国内に居住していること

控除額は、対象親族の所得に応じて3万円〜63万円の範囲で段階的に設定されます。

申告には「特定親族特別控除申告書」の提出が必要です。

4.配偶者控除の変更

これまで、配偶者控除を受けるには、配偶者の年収が103万円以下である必要がありました。2025年からはこの基準が123万円以下に引き上げられました。

配偶者の年収が123万円を超えても、201万円以下であれば「配偶者特別控除」が段階的に適用されます。

※注意点※

控除を受けるには、納税者本人の年収が1,000万円以下である必要があります。

5.源泉徴収事務の留意点

令和7年11月までの給与及び公的年金等の源泉徴収事務に変更は生じません。

令和7年分の給与の源泉徴収事務においては令和7年12月に行う年末調整の際に精算します。

令和8年1月1日以後に支払うべき給与については、「令和8年分 源泉徴収税額表」を使用して源泉徴収税額を確認します。

6.準確定申告における基礎控除の変更点

令和7年度税制改正により、所得税の基礎控除額が最大95万円に引き上げられました。

改正に伴って、準確定申告の基礎控除も変更となりますが、令和7年12月1日以降に準確定申告を提出した場合、適用されます。それ以前に準確定申告を提出した場合は、旧制度の控除額となります。

ですが、令和7年分の準確定申告で令和7年11月30日以前に提出した場合でも、更正の請求で控除額を変更できます。

※令和12年12月2日までに更正の請求を行う必要あり

年末調整までまだ少し時間はありますが、今年は制度の変更点が多いため、早めの確認と準備が必要となってきます。

年末調整でお困りのことがあれば、税理士法人CROSSROADまでご相談ください。

参考文献

・国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」