税務調査で否認される「外注費」と「給与」の判断基準

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

令和8年10月1日をまたぐ取引のインボイス控除割合の取り扱いについて

令和5年10月にインボイス制度が導入されてから、2年が経ちました。

現在は免税事業者からの課税仕入れについては仕入税額相当額の80%を控除できることとなっていますが、

この控除割合が適用される期間は1年を切りました。

今回は、控除割合が80%から50%に引き下げられる日をまたぐ取引の場合はどのように取り扱うのか、国税庁が「インボイスの取り扱いに関するご質問」を更新しておりますので、ご説明させていただきます。

控除割合が80%から50%に引き下げられるのは、令和8年10月1日からとなっています。

この日をまたぐ取引等の取り扱いについて、「役務の提供」「商品の仕入(資産の譲受け)」そして「短期前払費用で処理する場合」での国税庁の回答は次の通りです。

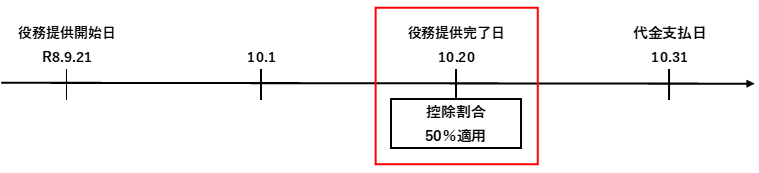

■役務の提供を受けた場合

役務の提供を受けた場合の課税仕入れの時期は、原則として「役務の全部が完了した日」になります。

「令和8年10月1日前後の取引に係る免税事業者等からの仕入れに係る経過措置の適用」(問Ⅷ)では、令和8年9月21日から提供を受けている役務が10月20日に完了し、同年10月31日に代金を支払う場合、10月20日が課税仕入れを行った日となるため、経過措置では50%の控除割合を適用することになります。

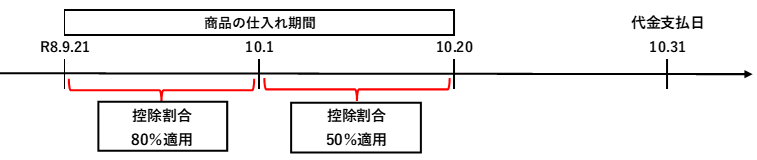

■商品の仕入れ(資産の譲受け)の場合

商品の仕入れの場合の課税仕入れの時期は、原則として「引渡しのあった日」になります。

先ほどの同期間で見ると、令和8年9月21日から9月30日までの仕入れは80%の控除割合を適用し、10月1日から10月20日までの仕入れには50%の控除割合を適用することになります。

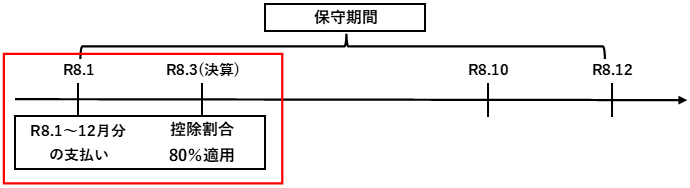

■短期前払費用で処理する場合

法人税の計算では、支払った日から1年以内に提供を受ける役務に係る前払費用については、支払った日の属する事業年度の損金に算入できる取り扱いがあります。消費税の計算についても、当該取扱いの適用を受ける短期前払費用に係る課税仕入れは、その支出した日の属する課税期間において行ったものとして取り扱うこととしています。

したがって、免税事業者等に対して支払った短期前払費用については、支払った日の属する課税期間において経過措置の適用を受けることが出来ます。

「短期前払費用に係る免税事業者等からの仕入れに係る経過措置の適用」(問Ⅸ)では、3月決算法人が令和8年1月に向こう1年分の保守料を支払った際の取り扱いについて記載されており、短期前払費用の取り扱いにより

令和8年3月期の申告において、80%の控除割合の適用が認められています。

なお、当該経過措置の適用を受けた短期前払費用の金額が契約変更等により変動した場合は、変動が生じた課税期間における課税仕入れに係る消費税額に加算又は減算することとなりますが、この場合、当初の申告時に当該経過措置の適用を受けた割合(今回の場合80%)により加減算することとなりますので、ご注意ください。

今後のインボイスの取り扱いについて、ご自身では判断が難しい場合やお悩みがある際は、お気軽に税理士法人CROSSROADまでご相談ください。

<参考>国税庁HP「インボイスの取り扱いに関するご質問」

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0025002-059.pdf