税務調査で否認される「外注費」と「給与」の判断基準

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

一括償却資産と少額減価償却資産の違いとその活用について

10万円以上の業務用備品などを購入した場合、通常は耐用年数に応じて減価償却を行う必要があります。しかし、一定の要件のもとで会計処理の簡便性など様々なメリットを享受できる特例が存在します。今回は、「一括償却資産」と「少額減価償却資産」の2つの特例について、その特徴と、判断基準を見ていきます。

■定義

<一括償却資産>

取得価額が10万円以上20万円未満の減価償却資産について、それぞれの耐用年数で減価償却せず、3年間で均等に損金算入する特例制度です(本稿では、主に法人税の取扱いを前提として「損金算入」という表現を用いています)。

メリット

・法人・個人事業主どちらも利用することができる

・20万円未満の資産をまとめて3年に分けて損金算入できるため、耐用年数計算や月割計算が不要(会計処理の簡便化)

・耐用年数が3年を超える減価償却資産であれば、通常の耐用年数より早く損金算入できる

・固定資産税(償却資産)(以下、「償却資産税」)の申告対象にならない

デメリット

・3年間の均等償却が前提で、途中売却や廃棄が起きても、残存分を一度に損金算入できない(3年間での償却継続が必要)

・償却方法の変更はできない

<少額減価償却資産>

中小企業者等※1が利用できる制度です。取得価額が10万円以上30万円未満の減価償却資産について、使用年度に全額損金算入できる特例となります。事業年度ごとに合計額の上限(300万円)があります。

※1従業員数が500人以下であり、資本金または出資金の額が1億円以下の青色申告法人、かつ連結法人ではない法人(大規模法人から2分の1以上の出資を受ける法人を除く)。または青色申告の個人事業主。

メリット

・全額損金算入できるため、事業の用に供した年度の損金額を大きくできる

・耐用年数計算や月割計算が不要(会計処理の簡便化)

デメリット

・一括償却資産と違い、年間の上限が300万円となっている

・償却資産税の課税対象※2となってしまう

※2免税点(150万円)未満を除きます。

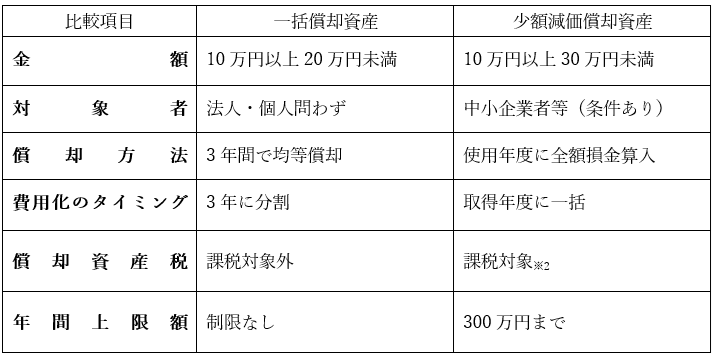

■比較表

定義にて紹介した内容を比較表にしたものが、以下になります。

■特例の活用

以下について確認し、判断することで、それぞれの特例の特徴を、より効果的に活かすことができます。

<一括償却資産>

・青色申告の条件を満たしていない事業者

(白色申告の事業者は少額減価償却資産を利用できないため)

・会計処理を簡単にしたい事業者

・少額減価償却資産の年間限度額(300万円)を超過してしまった対象資産

・償却資産税の負担を少しでも抑えたい事業者

<少額減価償却資産>

・青色申告をしている中小企業者等の事業者

・当期の利益を圧縮したい事業者

・年度内の対象資産の合計が300万円以内

ただし以上については一例であり、法人の状況によって判断が変わる可能性がございます。判断に迷った際は、信頼のおける顧問税理士に相談することが大切です。

■償却資産税について

前述の通り、少額減価償却資産とした資産については償却資産税の対象となってしまうため、対象資産の増加にともない償却資産税も大きくなっていく可能性があります。売却や廃棄をおこなったにもかかわらず除却処理をしていなければ、課税をされてしまいます。そのため、すでに売却・廃棄をしていて手元にない資産が資産台帳に残り続けていないか、定期的な見直しをおすすめします。

■終わりに

このように、減価償却資産に限らず、税法にはさまざまな特例が存在します。どの特例を利用するかは、資金繰りや税負担のタイミング、申告要件などを照らし合わせ総合的に判断する必要がございます。税理士法人CROSSROADでは、各法人・個人事業主様おひとりおひとりに合った最適な税務会計処理をご提案させていただきます。

ご興味がございましたら、ぜひ一度CROSSROADグループへお気軽にご相談ください。