iDeCoの掛金上限が引き上げに!

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

「新・事業承継税制」

事業承継税制は、中小企業のオーナーが死亡し、その後継者が会社の株式(非上場株式)を相続した場合に、多額の相続税が課税されることにより、経営の円滑な承継が難しくなるという社会問題を解決するために創設されました。

簡単にいうと、会社の株式(非上場株式)にかかる相続税を納税猶予するという制度です。

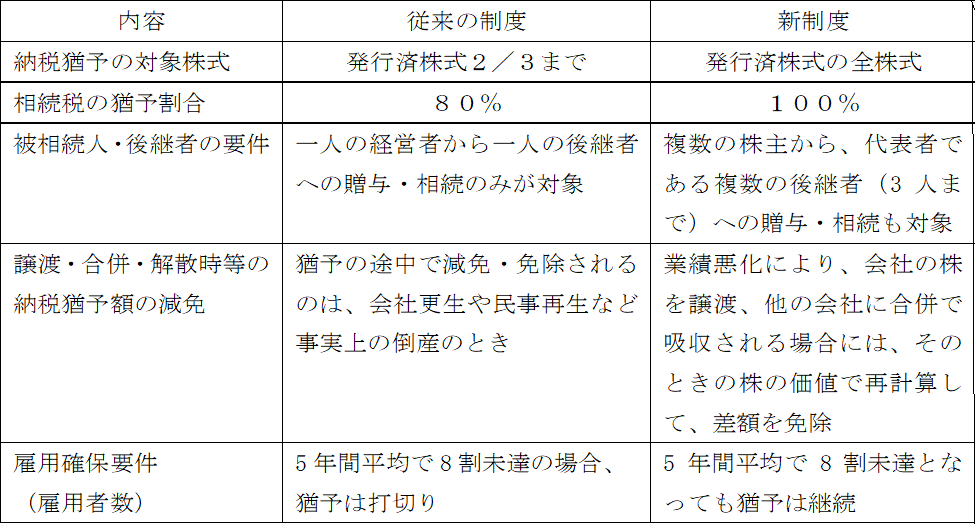

しかし、これまで制度ができた平成21年から平成28年3月までの認定件数は、累計で1,520件にすぎず、約400万社あると言われる中小企業の数からすると少ない件数となっています。以前に掲載したコラム「事業承継税制の改正案」で軽く触れさせていただいていますが、平成30年度税制改正において、事業承継税制が大きく改正され、10年間限定の特例措置が設けられました。

この改正には、以下のような背景があります。

・今後10年の間に、70歳を超える中小企業・小規模事業者の経営者は約245万人となる。(日本企業全体の2/3)

・廃業が急増し、地方経済は成り立たなくなる。

・事業承継の問題の解決なくして、地方経済の再生・持続的発展はない。

・優良企業でも、税負担の重さから継承が困難になるケースも多い。

国は、今後10年間を事業承継支援の集中実施期間と位置づけており、この深刻な事業承継問題に対処するため、特例措置を時限的に創設することで、世代交代を後押しすることになりました。この特例措置として新たに設けられた新・事業承継税制は、一定の手続きによって、後継者に一括で贈与等をした非上場株式等の贈与税額が全額納税猶予され、贈与した先代経営者の死亡の際には、贈与時の評価額が相続税の課税対象とされますが、これも全額猶予されることになります。

その他にも要件が緩和されております。

この新・事業承継税制の適用を受けるには、以下の手続きが必須です。

①「特例承継計画」を2023年3月31日までに都道府県に提出

②2018年1月1日から2027年12月31日までの贈与(相続)が対象

同制度は、自社株式の評価が高い優良企業ほど適用効果が高い制度です。

適用を受けるための要件の精査や事務手続きが煩雑になりますので、専門家への依頼が必要です。

この機会を逃すことなく、税理士法人CROSSROADまでご相談ください。