経営セーフティ共済の概要と税制改正について

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

令和6年度税制大綱概要(3)

令和6年度税制大綱概要の第3弾として資産課税関係を取り上げます。資産課税については大きな改正はありませんでしたが、その中でも今回は、事業承継税制の特例承継計画等の提出期限の延長についてご説明します。

■事業承継税制について

事業承継税制は、法人版事業承継税制と個人版事業承継税制の2つがあります。それぞれの内容は次のとおりです。

(1)法人版事業承継税制

法人版事業承継税制は、後継者である受贈者や相続人等が、円滑化法の認定を受けている非上場会社の株式等を贈与や相続等により取得をした場合において、その非上場株式等に係る贈与税や相続税について、一定の要件のもと、その納税を猶予し、後継者等の死亡等により納税が猶予されている贈与税や相続税の納付が免除される制度です。

(2)個人版事業承継税制

個人版事業承継税制は、所得税の青色申告に係る事業(不動産貸付事業等を除きます。)を行っていた事業者の後継者として、円滑化法の認定を受けた者が、個人の事業用資産を贈与や相続等により取得をした場合において、その事業用資産に係る贈与税や相続税について、一定の要件のもと、その納税を猶予し、後継者の死亡等により、納税が猶予されている贈与税や相続税の納付が免除される制度です。

上記2つの制度の内容はほぼ同じものとなります。今回は主に法人版事業承継税制についてご説明します。

■一般措置と特例措置の比較

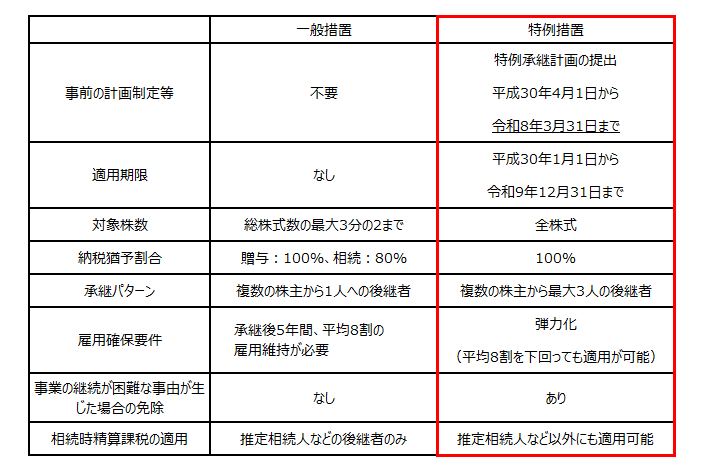

法人版事業承継税制には、「一般措置」と「特例措置」の2つの制度があり、それぞれの制度の比較は次のとおりです。

一般措置と比べて特例措置では、株式の贈与や相続による取得に対する贈与税や相続税の100%の納税猶予を受けられるところに大きなメリットがあります。

■特例措置の適用について

特例措置の適用を受けるためには、会社の後継者や承継時までの経営見通し等を記載した「特例承継計画」を策定し、税理士や商工会などの認定経営革新等支援機関の所見を記載したものを、都道府県知事に提出し、その確認を受ける必要があります。

■特例承継計画の提出期限(令和6年度税制改正で変わる点)

令和6年度税制大綱で改正があったのは、特例承継計画の提出期限になります。

従来では、令和6年3月31日までに提出をする必要がありましたが、今回の改正により提出期限は2年延長され、令和8年3月31日までとされます。

あわせて、個人版事業承継税制における個人事業承継計画の提出期限についても2年延長され、同じく令和8年3月31日までとされます。

■特例措置の適用期限

非上場株式等の贈与又は相続について特例措置の適用を受ける場合には、平成30年1月1日から令和9年12月31日までの間の贈与又は相続であることが要件となります。

この適用期限については今回の税制改正においても延長はされておらず、今後も延長は行わないものとされています。

事業承継を検討する場合は、適用期限が令和9年12月31日であること、特例措置を受けるための特例承継計画の提出期限が令和8年3月31日であることなど、期限が到来することを見据えて早期に取り組むことが望ましいと思われます。

■その他の資産課税の令和6年度税制改正

令和6年度税制大綱で資産課税のうち、主なものは次のものとなります。

(1)事業承継税制の特例承継計画等の提出期限の延長(上記説明のとおり)

(2)住宅取得等資金に係る贈与税の非課税措置等の延長、見直し

直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置について、適用期限が3年延長され令和8年12月31日までとされます。また、省エネ等住宅の要件について、一部要件の見直しがされます。

(3)居住用家屋の所有権保存登記等に係る登録免許税の軽減措置の延長等

居住用家屋の所有権の保存登記もしくは移転登記又は住宅取得資金の貸付け等に係る抵当権の設定登記に対する登録免許税の軽減措置の適用期限が3年延長され、令和9年3月31日までとされます。

(4)新たな公益信託制度の創設に伴う所要の措置

公益信託制度改革による新たな公益信託制度の創設に伴い、公益信託の信託財産とするために相続財産を拠出した場合について、相続財産を贈与した場合等の相続税の非課税制度の対象とされます。また、公益信託から給付を受ける財産については、その信託の目的にかかわらず贈与税が非課税とされます。

資産課税や事業承継税制については、認定経営革新等支援機関である税理士法人CROSSROADへ、お気軽にご相談ください。